- 不動産売却にかかる税金は「印紙税」「登録免許税」「住民税・復興特別所得税」「譲渡所得税」の4つ。

- 「こんなはずじゃなかった…」という事態に陥らないためにも税金の知識は身につけておきましょう。

- 税制の改正などもあるため疑問に感じたら税理士などの専門家に相談することをおすすめします。

不動産の一括査定依頼はこちらから無料

約2,500社の中から1番条件の良い不動産会社が見つかる!

※ページ下部の「売却査定、買取査定サービスの注意点」をご確認いただいたうえ、ご利用ください。

目次

不動産売却で利益が出たら「譲渡所得税」がかかる

仲介手数料については、媒介契約を締結する際にある程度金額が分かりますが、税金については不動産の種類や面積などの諸条件によって税額が変化します。

また、譲渡するタイミングによっても税額が変わるので、売却する前からある程度税金について把握しておく必要があります。

税金に関する知識がなかったために、後で大きな損をすることにもなりかねません。

しかし、不動産売却に関わる税金も、税金の計算方法や特例の適用など細かく決められ、なおかつ微妙に税率が変わることもあるため、一般の人には少し分かりにくい内容となっています。

そこで今回は、一般的に押さえておきたいポイントだけをまとめて紹介いたします。まず大きな括りとして、不動産を売る際に必要な税金は、以下のような税金があることを覚えておいてください。

| ほとんどの場合必要な税金 | 印紙税(不要な場合もある)、消費税 |

|---|---|

| 条件などによって必要な税金 | 登録免許税 |

| 利益が出たときに必要な税金 | 所得税(復興特別所得税)、住民税 |

登録免許税については、登記申請の際に支払う税金となりますが、売主が費用負担する登記申請は抵当権抹消登記や住所変更登記など必要な場合に限られ、必ず必要になるものではありません。

譲渡所得の税率は所有期間によって変わる

譲渡所得税は不動産の所有期間によって税率が変わります。

・所有期間5年を境に税率が変わる

・所有期間は譲渡した年の1月1日で判断する

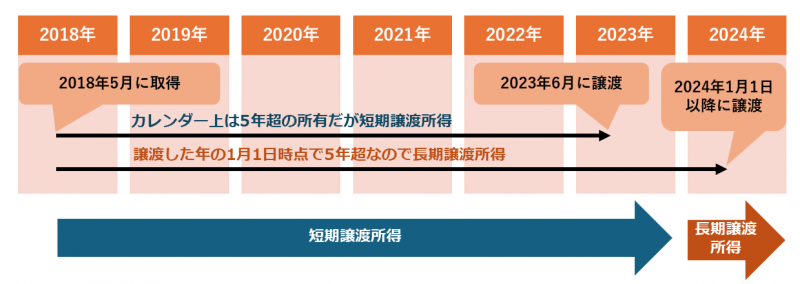

不動産を譲渡した際の譲渡所得税は、売却した不動産の売却(譲渡)時点の所有期間によって、5年超なら「長期譲渡所得」、5年以下なら「短期譲渡所得」に分けられ、税率も大きく異なります。長期譲渡所得であれば、短期譲渡所得である場合よりも税率が低くなりますが、5年超という所有期間の計算が独特なので注意が必要です。

譲渡所得の計算のための不動産の所有期間は、不動産の購入日から譲渡した日までの期間ではなく、譲渡した年の1月1日時点で5年超か、5年以下かを判断します。下の図のように、2018年5月に購入した不動産を2023年の6月に売却した場合、2023年の1月1日時点での所有期間は4年となり、長期譲渡所得とは認められません。2024年1月1日以降に売却してはじめて5年超となり、長期譲渡所得となります。

これを勘違いしてしまうと、所有期間の少しの差で高い税金を納めることになってしまうので、不動産を売却する予定のある方は所有期間について慎重に確認しておきましょう。

| 所有期間 | |||

|---|---|---|---|

| 長短区分 | 短期 | 長期 | |

| 期間 | 5年以下 | 5年超 | |

| 税率 | 所得税 | 30.63% | 15.315% |

| 住民税 | 9% | 5% | |

| 合計 | 39.63% | 20.315% | |

所有期間が5年を超えるときが売却のベストタイミングのひとつです!

家の売却を検討中のあなたへ

不動産の一括査定依頼はこちらから無料

※ページ下部の「売却査定、買取査定サービスの注意点」をご確認いただいたうえ、ご利用ください。

不動産売却にかかるその他の税金

印紙税

印紙税の額は不動産売買契約書に記載されている金額によって異なります。とくに不動産売買契約については、2027年3月31日まで印紙税の軽減措置が適用され、契約金額が1,000万円超~5,000万円以下であれば10,000円、5,000万円超~1億円以下の場合は30,000円です。

【印紙税(抜粋)】

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 500万~1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万~5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万~1億円以下 | 60,000円 | 30,000円 |

| 1億円~5億円以下 | 100,000円 | 60,000円 |

しかし、2022年5月の法改正によって、現在は不動産売買契約も一定の条件を満たしていれば、電子契約が可能になったため、電子契約による売買契約の場合は印紙税が不要になりました。具体的には、電磁的な文書による契約書(電子契約書)では印紙の添付が不要になります。

登録免許税

不動産売却時に売主の負担で行う登記申請の例としては、抵当権抹消登記や住所変更登記、相続登記(相続を原因とする所有権移転登記)などです。これらの登記が必要な場合に登録免許税が必要になります。

たとえば、売却する不動産に抵当権が設定されている場合は、引き渡しまでに抵当権を抹消することが条件となるため、通常、売主の負担で抵当権抹消登記が必要になります。抵当権抹消登記の登録免許税は、不動産1個につき1,000円となります。

この場合の不動産1個とは、土地は1筆を1個、建物1つ(表題登記のある建物1つ)のことで、たとえば、抵当権が設定されている一戸建ての土地が2筆、建物が1つであれば、3個の不動産となり、抵当権を抹消する場合には、3,000円の登録免許税がかかります。

その他、住所変更登記は所有者の現住所が登記簿上の住所と異なる場合に、登記簿上の住所を正しい住所(現住所)に変更(または更生)しないと所有権が移転できないので、住所変更登記が必要になります。住所変更登記の登録免許税も抵当権抹消登記と同じく、不動産1個につき、1,000円となります。

不動産売買による所有権移転(名義変更)に伴う不動産登記申請は、一般的に買主の負担で登記申請が行われるため、所有権移転登記に必要な登録免許税は買主が支払います。

仲介手数料の消費税

仲介手数料は、売却した不動産の価格に応じて報酬の最高料率が定めらており、一般的には不動産の売却価格によって金額が変わります。そのため、売却価格が大きいほど仲介手数料の金額も大きくなり、課税される消費税の負担も増えます。

一方、不動産の売却を知人同士の個人間で行った場合は、仲介手数料はかかりませんので、消費税の負担もありません。ただ、個人間での取引はトラブルになるケースもあり、一般的には不動産会社に仲介を依頼するのが妥当なので、仲介手数料にかかる消費税については概ね支払うものと考えてください。

手残りを増やすには節税の知識も必要ですが、

「できるだけ高く売る」のも大切です。

不動産の一括査定依頼はこちらから無料

※ページ下部の「売却査定、買取査定サービスの注意点」をご確認いただいたうえ、ご利用ください。

【3ステップで解説】譲渡所得にかかる税金の計算方法

【ステップ1】譲渡所得を求める

| 譲渡所得=譲渡価格-(取得費+売却費用) |

|---|

| 取得費=購入代金+購入費用-建物の減価償却費 |

|---|

| 課税譲渡所得=譲渡所得-特別控除 |

|---|

| 譲渡所得税額=課税譲渡所得×税率 |

|---|

✔ マンション・一戸建てなど建物は減価償却費を差し引く必要がある

✔ 取得費がわからない場合など は譲渡価格の5%を取得費とする

取得費・売却費用には仲介手数料なども含まれる

取得費には、土地・建物の購入代金、建物を新築した場合の建築費はもちろん、購入時に不動産会社へ支払った仲介手数料や登記費用(登録免許税含む)、購入時に負担した税金(不動産取得税、印紙税等)などを含めることができます。取得時に土地を造成(埋め立て、土盛り、地ならしなど)した費用や、測量費、古家があった場合の解体費用なども含めることができます。

建物の場合には減価償却が必要

| 減価償却費相当額=建物の取得費×0.9×償却率×経過年数 |

|---|

| 建物構造 | 耐用年数 | 償却率 |

|---|---|---|

| 木造 | 33年 | 0.031 |

| 軽量鉄骨 | 40年 | 0.025 |

| 鉄筋コンクリート | 70年 | 0.015 |

| 売却不動産:築18年の木造2階建ての一戸建て | |

|---|---|

| 購入価格 | 5000万円 (建物2,000万円/土地3,000万円) |

| 購入時諸費用 | 250万円 |

| 譲渡価格 | 4,500万円 |

| 譲渡時諸費用 | 160万円 |

まずは、先ほどの計算式をもとに建物購入費用から減価償却相当額を算出してみます。

減価償却費相当額=2,000万円×0.9×0.031×18年=1,004.4万円

となります。続いて、取得費を算出してみます。

| 土地購入費用 | 3,000万円 |

|---|---|

| 建物購入費用 | 2,000万円 |

| 減価償却相当額 | 1,004.4万円 |

| 購入費諸費用(仲介手数料など) | 250万円 |

取得費=3,000万円 + (2,000万円 - 1,004.4万円) +250万円 = 4,245.6万円となります。

最後に、上記で算出した取得費と売却時に掛かった費用を差し引いて譲渡所得が計算できます。

| 譲渡価格 | 4,500万円 |

|---|---|

| 取得費 | 4,245.6万円 |

| 譲渡時諸費用(仲介手数料など) | 160万円 |

となり、もし、譲渡所得の特別控除がなければ、この譲渡所得が課税譲渡所得となりますので、この金額に対して税率を掛けて求めた金額の税金が課せられますが、居住用の不動産であれば通常は特別控除が適用されます。

なお、例のように購入時よりも売却時の価格が下回っていた場合でも、建物の減価償却費相当額があるため、譲渡所得の計算ではプラスになってしまうという点には注意が必要です。

例では売却価格が購入価格を下回ったものでしたが、仮に購入価格より3000万円高く自宅を売却できた場合、後述する3000万円特別控除を適用できたとしてもマンションのように建物価格が比較的高い不動産では、減価償却費相当額が大きくなり、計算上3000万円より利益が出てしまい、譲渡所得税が課税されることもありますので、より注意が必要です。

取得費が分からない場合は?

その場合には、譲渡価格の5%を取得費として計算をします。先ほどの例をもとに当てはめてみると、譲渡価格4,500万円なので、取得費は5%相当額の225万円となります。例と比較してみるとわかりますが、取得費が少額になり、譲渡所得が大きくなる分、課税対象額が増える可能性が高くなりますので、取得時の資料は大切に保管しておく必要があります。

なお、稀ですが、実際の取得費が譲渡価格の5%以下の場合も、取得費を5%とすることができ、この場合は実際よりも多く取得費を計上することができます。

【ステップ2】特別控除額を差し引く

たとえば、居住していた住宅を売却した場合、要件を満たせば所有期間に関係なく3,000万円の特別控除が適用できます。前述の例で考えると、譲渡所得が94.4万円だったので、ここから最大3,000万円控除することができ、課税譲渡所得は0円になり、譲渡所得税はかかりません。

なお、特別控除額を差し引いてマイナスになる場合でも、課税譲渡所得は0になります。

【ステップ3】譲渡所得税率を掛ける

計算の結果、課税譲渡所得がプラスとなった場合、該当する税率を掛けて税額を求めます。

たとえば、課税譲渡所得が1,000万円だった場合、長期譲渡所得に該当すれば、所得税(復興特別所得税含む)と住民税の合計税率は20.315%で、譲渡所得税額は203万1,500円ですが、短期譲渡所得に該当する場合の税率は39.63%で、譲渡所得税額は396万3,000円となり、その差は2倍近いものとなります。

家の売却に適した時期は税制度にも左右されます。税金を引いた手残り額がいくらになるのかも、不動産のプロに聞いてみましょう。

不動産の一括査定依頼はこちらから無料

※ページ下部の「売却査定、買取査定サービスの注意点」をご確認いただいたうえ、ご利用ください。

節税するなら覚えておきたい6つの特別控除・特例

マイホーム(居住用財産)を売ったときの特例

この特例が適用された場合、譲渡所得が3,000万円までは税金がかかりません。

なお、この特別控除と住宅ローン控除は併用することができないため、新たに新居を購入する場合にはいずれの控除を使用した方がよいかなど注意が必要です。

被相続人の居住用財産(空き家)を売ったときの特例

ただし、2024年1月1日以降に売却した場合で、被相続人が居住していた家屋およびその敷地等を相続または遺贈により取得した相続人の数が3人以上である場合は2,000万円までとなります。

なお、被相続人の居住用家屋とは、1981年5月31日以前に建築され、区分所有建物登記がさている建物でなく、相続界の直前において被相続人以外に居住をしていた人がいない家屋とされています。

その他適用要件としては、取得した相続人が売主であること、敷地については家屋と一緒に売るかまたは建物を解体してから土地(敷地)を売ること、相続してから譲渡までの間に住んだり、事業や貸付けされたりといったこと、売却代金が1億円以下であることなどがあります。細かい要件が多い特例なので、専門家や国税庁のホームページなどで確認しておく方がいいでしょう。

所有期間が10年を超えるマイホーム(居住用財産)を売ったときの特例

適用要件は、同じ特例を前年及び前々年に受けていないこと、買替えや交換の特例など他の特例を受けていないこと、親子や夫婦など「特別の関係がある人」に対して売ったものでないことなどがあります。

なお、この特例の10年超とは、売った年の1月1日時点で所有期間が10年を超えるものをいいます。

【所有期間10年超の軽減税率の特例】

| 譲渡所得 | 長期譲渡所得(所有期間5年超) | 所有期間10年超の軽減税率 | |

|---|---|---|---|

| 6,000万円以下の部分 | 6,000万円超の部分 | ||

| 所得税 | 1.315% | 10.21% | 15.315% |

| 住民税 | 5% | 4% | 5% |

| 合計 | 20.315% | 14.21% | 20.315% |

マイホーム(特定の居住用不動産)を買換えたときの特例

ただし、2023年12月31日までに特定のマイホームを売った場合の特例なので、2024年以降に売却した場合は適用外になりますので、適用される人は限られてきます。

また、適用条件としては、買い換える建物の床面積が50平米以上であること、買い換える土地の面積が500平米以下であること、元のマイホームを売った年の前年から翌年までの3年の間に買い換えること、売却代金が1億円以下であることなどがあります。詳細は専門家や国税庁のホームページで確認しておきましょう。

なお、前述の3,000万円特別控除や10年超所有したマイホームを売った場合の軽減税率、マイホームの譲渡損失の損益通算、繰り延べ控除の特例とは併用することができません。

注意点としては、この特例は税金の繰り延べであるため、税金が減免されるものではないということです。

2009年及び2010年に取得した土地を売ったときの特例

適用条件は、2009年1月1日から2010年12月31日までに取得した土地で、親子・夫婦、生計を一にする親族、同族会社などから譲渡された土地ではないこと、相続や贈与などで取得したものなどが要件になります。

また、譲渡した土地等について収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰り延べなど他の譲渡所得の特例の適用を受けていた場合は適用外となります。

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

さらに損益通算を行っても控除しきれなかった譲渡損失は、譲渡の年の翌年以後3年内に繰り越して控除することが可能です。なお、損益通算と繰越控除の対象となる譲渡損失は、売却した前日の住宅ローン残高から売却価格を差し引いた金額が限度額となります。

この特例は、新たにマイホームを購入しない場合でも適用することができ、適用条件として、譲渡の年の1月1日における所有期間が5年を超える自宅であること、売却の前日に償還期間10年以上の住宅ローンの残高があることなどです。

また、2025年12月31日までに売却して、マイホームを買替えた場合に譲渡損失が生じたときにも、別のマイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例の適用を受けられれば、損益通算及び繰越控除することが可能になります。

この買い換えの特例は、前の自宅を売却した年の前年の1月1日から翌年の12月31日までに取得すること、取得した年の翌年12月31日までに入居または入居する見込みであること、家屋の床面積が50m2以上であること、返済期間10年以上の住宅ローンを借りて取得することなどがあります。

不動産売却でかかる税金はいつ払う?

印紙税は、契約書などの課税文書に貼付し、消印したときに納付したことになりますので、消印のし忘れには注意が必要です。

登録免許税は、登記申請時に申請書に添付して法務局に提出した時点で納付が完了します。実際の取引の場面では、司法書士に登記申請を依頼することが多いので、司法書士に登録免許税も預け、納付してもらうことになります。

仲介手数料にかかる消費税は、仲介手数料の支払いと一緒に支払いますので、契約時に半金、決済時に半金や決済時に一括など仲介会社の請求方法により、納付時期が少し異なります。

一方、売却益が出たときに支払う所得税と復興特別所得税は、売却した翌年の2月16日~3月15日までに確定申告を行って納税する必要があり、住民税は、5月頃に住民票のある自治体から住民税納付書が送付され、その納付書を使用して支払います。

| 税金の種類 | 納付時期 | 納付方法 | |

|---|---|---|---|

| 印紙税 | 売買契約時 | 印紙の購入、添付、消印 | |

| 消費税 | 仲介不動産の請求時期による(契約時や決済時) | 請求による支払い(振込や税金支払い等) | |

| 登録免許税 | 登録申請時(司法書士が代理の場合は登録費用として支払い) | 印紙の購入、添付、提出 | |

| 譲渡所得税 | 所得税(復興特別所得税) | 確定申告期間中 | 税務署か金融機関で手続き申告の際に振替納税の手続きをすることも可能。 その場合は4月20日前後に指定口座から自動引き落とし |

| 住民税 | 右記に準ずる | 給与所得者の場合は勤務先が給与から天引きして納付。 自営業者などは申告した年の5月以降に市町村から納付書が送られ、 一括払いか年4回の分割払いで納付 | |

売却時の税金に関するよくある質問

- 土地と建物(マンション・一戸建て)の売却における税金の違いはあるの?

- 不動産売却時に、土地のみ売買、マンション・戸建て等土地と建物の売買など不動産の種類により、必要となる税金に違いはありません。ただし、譲渡所得にかかる所得税や住民税は、売却した不動産の種類や用途等によって適用できる特例があるため、譲渡所得に課せられる税金に大きな差が出る可能性があります。

- 相続した土地を売却する場合の譲渡所得にかかる税金 はどうなるの?

- 基本的に相続した不動産を売却した場合も税金については、自分が以前から所有していた不動産と変わりません。ただし、譲渡所得の計算においては、相続した不動産の所有期間は被相続人の取得の時期がそのまま取得した相続人に引き継がれ、被相続人が所有を開始したときから売却した時までが所有期間となります。

そのため、相続してから所有期間が5年以下の場合でも、被相続人の取得から売却まで5年超所有していた場合は長期譲渡所得が適用されます。また、相続した土地を売却する際に必要になる取得価格は被相続人が購入した際の金額が適用されるため調べておく必要がありますが、不明な場合は前述したとおり譲渡価格の5%として計算しましょう。

また、相続によって取得した不動産を売却した場合に、売却した資産の取得費に相続税の一部を加算することができる取得費加算の特例があります。相続した不動産を売却して相続税を払い、さらに所得税や住民税も払わなければならない、という状況にならないよう設けられた制度です。

取得費加算の特例を受けるためには、相続発生後3年10ヶ月以内に相続した不動産を売却する必要があるため注意しましょう。 - 不動産の売却に消費税ってかかるの?

- 売主が個人の売却であれば、元々課税事業者ではないため、不動産の売却において土地・建物ともにその売却代金に消費税を課税する必要はありません。ただし、不動産会社に仲介を依頼し、取引が成立した場合に支払う仲介手数料には消費税が課税されます。

- 不動産を売却した年の固定資産税と都市計画税は誰が払うの?

- 不動産にかかる固定資産税と都市計画税は、毎年1月1日現在の所有者に課税されます。そのため、不動産を売却した場合でもその年の固定資産税と都市計画税は、一般的に売主である不動産の所有者が支払います。

しかし、売買によって所有権が買主である新所有者へ移るため、本来、引き渡し日(所有権移転日)当日以降の税金は買主が負担するべきものです。そこで、不動産の取引では、引き渡し日(所有権移転日)の前日までの分は旧所有者である売主が負担し、当日以降の分は買主の負担するものとして固定資産税と都市計画税の年額を日割りで計算して決済時に清算を行います。

ただし、その年の固定資産税と都市計画税は、4月以降(行政によっては6月以降)にならないと金額が定まらないため、1月~3月(場合によっては6月頃まで)に所有権移転を行う取引では、前年度の固定資産税と都市計画税の金額で清算を行うケースと引き渡し後に金額が確認できるようになってから後清算を行うケースがあります。

まとめ

大きな金額が動く不動産の売却において、支払う税金は少なくありません。また、税務上認められたさまざまな特例を活用することで、節税することもできます。不動産にかかる税金は、税制改正等により比較的頻繁に変更されることも多いため、個々の事例については税務署や税理士に相談することをおすすめしますが、この記事を読んで、不動産を売る際に必要となる税金に対する理解を深めて頂けたら幸いです。

| スマイティの一括査定サービスはHOME4Uと提携 |

|---|

| HOME4Uの特徴は以下の3つ。 1.実績豊富な一括査定サイト 2001年開始の日本で初めての一括査定サービス。“最大6社”に一括で査定依頼が可能。 2.2,500社の企業と提携 実績のある大手と地域密着型の不動産会社等、様々な得意分野を持つ約2,500社と提携。 3.NTTデータ・ウィズが運営 情報サービス事業で業界大手のNTTデータグループが運営。 |

不動産の一括査定依頼はこちらから無料

※ページ下部の「売却査定、買取査定サービスの注意点」をご確認いただいたうえ、ご利用ください。

不動産売却の一括査定はこちらから

この記事の監修者

公認不動産コンサルティングマスター/宅地建物取引士/AFP/2級FP技能士

不動産サポートオフィス 代表コンサルタント。横浜国立大学卒業。

神奈川県住宅供給公社を経て、不動産仲介業者に従事した後、2011年に個人事務所として不動産サポートオフィスを開設。自宅購入、不動産投資、賃貸住宅など個人が関わる不動産全般に関する相談・コンサルティングを行う他、不動産業者向けの企業研修や各種不動産セミナー講師、書籍、コラム、記事等の執筆・監修にも取り組んでいる。

主な著書に「貯蓄のチカラ~30歳からのおカネの教科書」(朝日新聞出版)などがある。

不動産を売却するにあたって売主(所有者)側で必要になる登記申請は限られています。登記簿上の所有者の情報と現況が一致していないと買主への所有権移転ができないため、住所変更登記や氏名変更登記が必要になります。