- 「老後資金2000万円不足」は2017年の家計調査報告書から試算されました。実際の必要額は個々の事情によります。

- 年金制度や退職金の減少、平均寿命の伸長などにより、漠然とした不安は広がっています。

- まずは個別に必要額をシミュレーションし、資産の運用や副業収入について考えていくことが大切です。

目次

老後資金2000万円問題とは

報告書の公表から既に5年ほど経過していますが、老後資金の準備は多くの人から高い関心が持たれています。ここからは老後準備にはどういったものが必要なのか見ていきましょう。

個人の資産形成と管理への警鐘

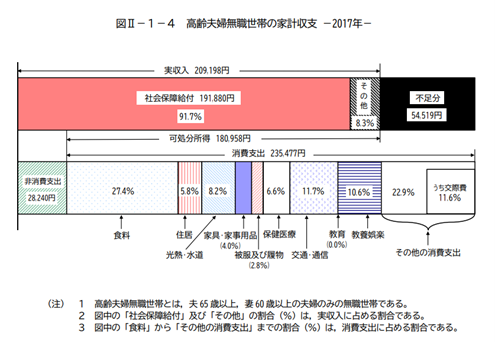

この不足分約55,000円が赤字となるため、この赤字額を補てんするには保有する預貯金などの金融資産からの取り崩しが必要と指摘されたのです。この内容が先ほど記した通り30年で約2000万円が必要ということになったわけです。

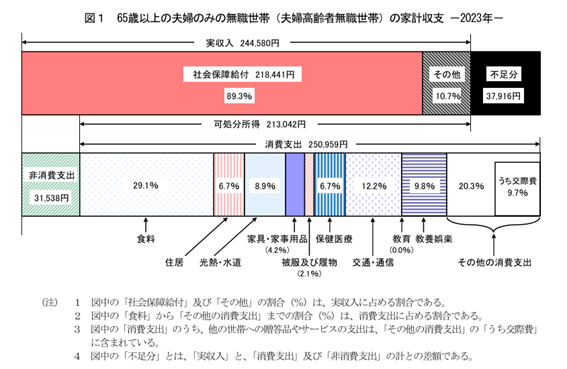

下図は上記の同条件での2023年の家計調査報告によるものです。この図表をみると不足額が毎月37,916円となっており、以前のデータよりも不足額が縮小していることになります。となれば不足額は20年で約910万円、30年で約1370万円の不足額となります。

つまり、2000万円不足すると言われていたのが、約1370万円不足するという結果に変化しているのです。

また、支出の項目の中で、住居費の割合が少ないことがわかります。2023年の住居費の割合は消費支出250,959円の6.7%で計上されています。この数値は月の住居費割合は16,814円、年間で201,768円となり、明らかに持ち家世帯が多いことがわかります。賃貸住宅に居住する場合には、この住居費の割合が多くなるので試算の金額に家賃を加算しておく必要があります。

したがって、老後の準備には生活スタイルや家族構成、持ち家か賃貸かなどの状況を踏まえておくことが必要です。

老後資金に不安を感じる背景

お金の不安も多いにありますが、健康面での不安、たとえば、認知症や介護の問題が不安材料として挙げられます。

年金制度への不安

たとえば、「年金給付の開始時期を延ばすと年金が多くもらえます」と推奨していますが、穿った見方をすれば年金財源の流失をできるだけ遅くするための手法とも受け取れます。国民からすれば将来、本当に年金はもらえるのだろうかという不安がずっと付きまとうことになります。

退職金減少の不安

ひと昔前は退職金として企業側が給付額を約束していましたが、運用自体を従業員に委ねる確定拠出型年金の退職金への移行などで減少しています。その理由として、低金利時代での運用は企業側としては難しい点や、企業の業績悪化、年功序列制度の廃止による成果主義の導入が影響しています。 豊かな老後を過ごすには、昔のような退職金だけに頼らない、別の方法での備えが重要となっています。

また、退職金制度自体もない企業もありますので、そうなると自己責任で、個人型の確定拠出年金による運用などで老後資金を調達することになります。

長生きリスクの不安

仮に65歳でリタイアしたとなれば、平均寿命までは少なくとも男性で約16年、女性では約22年もの余生があるといえます。この間、何ら健康であれば問題はないのですが、認知症や介護を必要とする状況が生じる可能性は非常に高いといえます。

長生きをすればその分、介護や医療へのお金もかかるのでそのあたりの不安材料があります。

老後の収入/支出のモデルケース

ただ、このモデルは昭和の働き盛り世代の感覚があり、現実的かどうかは疑問が残ります。また、先ほども触れた通り住居費は持ち家が前提となっていますので、仮に、賃貸住宅に居住する場合となれば家賃を加算する必要があります。

たとえば、都内で月15万円の家賃を払って暮すと想定すると年で180万円かかります。これが20年であれば3600万円もかかり、先ほどの不足額の約1370万円に加算して考えておかなくはなりません。

加えて、最近の傾向では離婚する夫婦の多くは定年退職前後となっており、老後夫婦世帯という括りは今後、想定しづらいと感じます。

必要な老後資金の計算方法としては、

| 準備したい必要な老後資金=老後の年間不足額(老後の年間支出-老後の年間収入)×老後年数+医療・介護費 |

|---|

老後の年間収入は基本的には年金ですから、将来もらえる年金をねんきん定期便やねんきんネットで試算しておく必要があります。

上記の計算式からシュミュレーションしてみましょう。

老後は賃貸住宅に居住の場合

この数値を計算式に当てはめてみると、

| 準備したい必要な老後資金=老後の年間不足額(老後の年間支出・420万円-老後の年間収入・180万円)×老後年数・20年=4800万円 |

|---|

持ち家であれば年間の家賃はかからないので、家賃分を差引して計算すると必要な老後資金は2400万円プラスαとなります。

このシミュレーションでは年金額が少ない場合でも、それなりの老後生活をしたいと考える人はある程度の額の老後資金を準備する必要があることがわかります。加えて、賃貸住宅住まいを想定するとなれば、それなりにお金がかかることは認識しておきましょう。

老後資金の不安を解消する方法

積立貯金と運用

とくに、積立投信の場合は効果的かと思われます。たとえば、月3万円で10年間、運用利回りが5%で運用できれば約450万円の資産額となります。こうしたものであれば60歳で始めて70歳になったらもらえるということもできそうです。

NISAやiDecoなどの税制優遇を利用

いずれも老後資金のために運用することでメリットはあります。

不動産投資などの副業収入

現役世代の将来の不安を煽って不動産投資に誘い込みますので、参入を検討する際は基礎的な知識を取得したうえで、慎重に検討することが必要です。

まとめ

現在、日本人の平均寿命は男女とも概ね80歳超という超高齢化社会になり、65歳で勤務先を定年退職したとしても、残りの人生は約20年もあり、退職後には多くの不安材料が存在しています。

不安材料の一例をあげれば、「自分の介護はどうなるのか?」とか「90歳まで健康でいられるのか?」、「配偶者やパートナーとの関係は?」といった体やこころの心配から「年金はどうなるのか?」、「相続や資産承継はどうしよう?」というようなお金の心配まで、あげればキリがありません。

中でも、一番心配なものは老後資金ではないでしょうか。サラリーマン時代であれば、毎月の決まった給与収入がありますが、退職後は当然ながらそうした収入はなく、給与並みとはいかない年金のみが収入となります。

今後、年金制度や介護保険制度が現状と同じサービスのレベルで推移する可能性は難しいでしょう。年金支給額や支給年齢は年々制度変更されていく可能性も高く、介護保険の適用外の実費割合の増加や利用度合いの制限も多くなるでしょう。

老後資金不安は社会問題の1つでもあります。

気づいた時点から備えていくことが肝要です。

この記事の監修者

不動産投資アドバイザー(RIA)/相続診断士/貸家経営アドバイザー/住宅ローンアドバイザー

アネシスプランニング株式会社 代表取締役。住宅コンサルタント、住宅セカンドオピニオン。大手ハウスメーカーに勤務後、2006年に同社を設立。

個人住宅・賃貸住宅の建築や不動産売却・購入、ファイナンスなどのあらゆる場面において、お客様を主体とする中立的なアドバイスおよびサポートを行い、3000件以上の相談を受けている。

WEBメディアに不動産投資についてのコラムを多数寄稿。著書に「不動産投資は出口戦略が9割」「不動産投資の曲がり角 で、どうする?」(クロスメディア・パブリッシング)など。

この結果から2000万円不足ではなくなったから大丈夫かと思われがちですが、個人に必要な老後資金はそれぞれ個々の状況によって異なり、一概には言えない部分があります。